Mudanças na data de fechamento do cartão de crédito podem provocar cobrança de até 411% de juros ao ano.

Advogado alerta para alterações realizadas por instituições financeiras sem comunicação prévia ao cliente, que pode arcar com os juros altos caso não consiga se programar e honrar o pagamento na data estabelecida.

Alguns bancos do país estão atualmente alterando as datas de fechamento da fatura dos cartões de crédito sem comunicação prévia ao cliente. A prática foi identificada pelo Instituto de Defesa do Consumidor (Idec) e pode levar usuários ao endividamento. Isso porque o intervalo de 40 dias entre as datas de fechamento e pagamento do cartão fica reduzido.

Deste modo, caso o consumidor não tenha sido informado a respeito da mudança e tenha utilizado o intervalo, chamado de ‘melhor data’, para a realização de uma compra maior com a programação de pagamento apenas para o próximo mês, ficará com uma dívida além do esperado para a fatura atual.

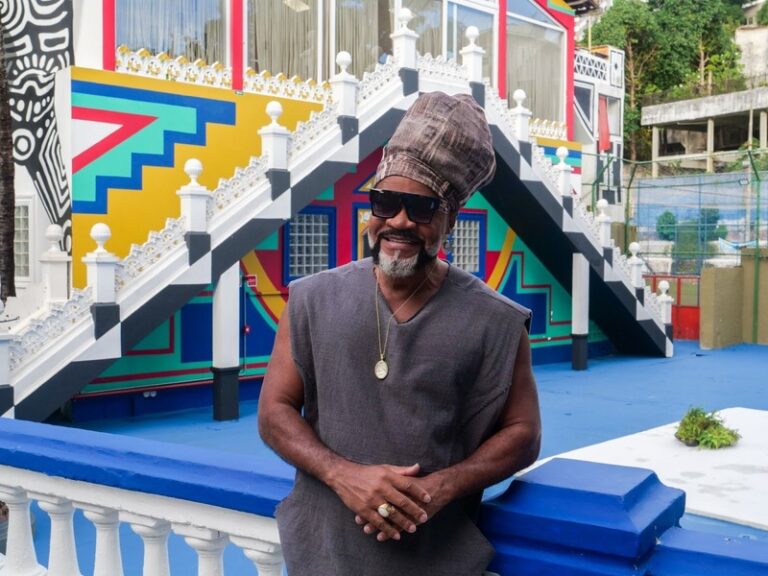

“Normalmente, a data de fechamento da fatura ocorria em torno de dez dias antes da data de pagamento. Neste período, as compras realizadas eram lançadas apenas na próxima fatura. Muitos consumidores utilizavam esse prazo para comprar algo maior’, explica o advogado especialista em Direito Econômico e do Consumidor, Woshington Reis.

De acordo com o profissional, que é também diretor do Tribunal de Ética e Disciplina da OAB-GO, a data de fechamento da fatura do cartão de crédito é estabelecida pela instituição financeira. Entretanto, é obrigatória a informação da mudança ao cliente, para que não haja transtornos.

‘Infelizmente, o Banco Central e o Conselho Monetário Econômico não têm uma regulação que faça com que os bancos não alterem essa data. A mudança, porém, não pode ser feita de forma unilateral, sem comunicação ao cliente’, frisa o especialista.

Juros

Woshington Reis alerta ainda para os juros do crédito rotativo, caso o cliente tenha realizado alguma compra com previsão de pagamento para a próxima fatura e a instituição financeira do cartão de crédito reduza o intervalo entre o fechamento e o pagamento. A taxa pode chegar ao percentual de 411% ao ano, a depender do banco.

‘Se ele não estiver preparado e tiver talvez comprado algo, é preciso ficar atento para não entrar no crédito rotativo, oferecido ao consumidor quando ele não consegue fazer o pagamento total da fatura do cartão até o vencimento. Os juros, hoje, no geral, estão acima de 370% ao ano. Então, poucos dias de atraso dão um impacto muito significativo na fatura’, pontua o especialista.

Mudanças na data de fechamento do cartão de crédito podem provocar cobrança de até 411% de juros ao ano

Quebra de Contrato

O advogado explica que, para evitar transtornos, é importante que os consumidores tenham atenção ao que é estabelecido nos contratos e faturas enviados pelas instituições. ‘Antigamente, tínhamos faturas impressas, o que fez com que tivéssemos esse prazo. Hoje em dia é digital. No entanto, é necessário que as datas de fechamento e pagamento constem no documento. Como a fatura é enviada com um prazo de 30 dias, é importante ficar atento a possíveis alterações de datas, por escrito.”

Com relação aos contratos, é necessário, de acordo com Woshington Reis, ter conhecimento do que está estipulado no documento em relação às datas permitidas. Caso não haja a informação adequada autorizada pelo cliente, a orientação é entrar em contato com a instituição financeira contratada.

Se o problema não puder ser resolvido, o cliente pode buscar os órgãos de defesa do consumidor ou, em caso de danos, recorrer ao Poder Judiciário por meio de um advogado especialista para buscar as devidas reparações.

Veja também Conheça as novidades de beleza para o mês de junho

Fonte Idpress Comunicação Assessoria de Imprensa – Fotos: Divulgação/Arquivo Pessoal

[…] Veja também Mudanças na data de fechamento do cartão de crédito podem provocar cobrança de até 411% de juro… […]